China · Beijing | 中国 · 北京

中美经贸协议提振市场信心,LNG贸易会否就此恢复?专家这样说~

来源:本站 时间:2020-02-19 浏览:1112

SHPGX导读:日前,中美双方签署第一阶段经贸协议,其中规定了2020-2021年包括LNG在内,中国自美国进口能源产品的货值。虽然这一协议有利于提振市场信心,但在中国市场上,美产LNG仍面临成本偏高的问题。请看新华社经济分析师裴紫叶分析研判。

美东时间2020年1月15日,中美双方签署《中华人民共和国政府和美利坚合众国政府经济贸易协议》(以下简称“中美第一阶段经贸协议”)。其中规定了2020-2021年包括LNG在内,中国自美国进口能源产品的货值。虽然这一协议有利于提振市场信心,但在中国市场上,美产LNG进口成本偏高,世界其他LNG出口大国竞争激烈,加之中国对LNG进口关税仍未消减,中美LNG贸易的恢复仍面临重重阻碍。

2018年8月,中国政府曾宣布对美产LNG加征关税,在随后发布的国务院关税税则公告中,LNG所在商品清单加征10%的关税。为应对不断升级的中美贸易摩擦,中国财政部于2019年5月13日再次发布公告称,于2019年6月1日0时起对原产于美国的部分进口商品提高加征关税税率,LNG被列入加征25%关税商品清单。 如图表1所示,加征关税对中国进口美产LNG的影响是显而易见的。2017年采暖季,为应对当时国内较大的天然气供需缺口,中国自美国进口LNG的数量不断攀升,2017年11月升至39.81万吨,美产LNG占中国LNG进口量月度比值升至历史最高位,达到9.87%。而在2018年1月,中国进口美产LNG的月度数量创下历史记录,达到50.65万吨,占当月中国LNG进口量的9.83%。 反观加征关税后的2018年采暖季,2018年10月、12月和2019年3月皆无美国LNG进口,2018年11月、2019年1月和2月的进口量仅分别为13.18万吨、12.88万吨和6.45万吨。而自2019年5月第二次加征关税后,中国一直未从美国进口LNG,中美两国LNG贸易暂时停摆。图表1:2017-2019年美产LNG进口量占中国LNG进口量比值

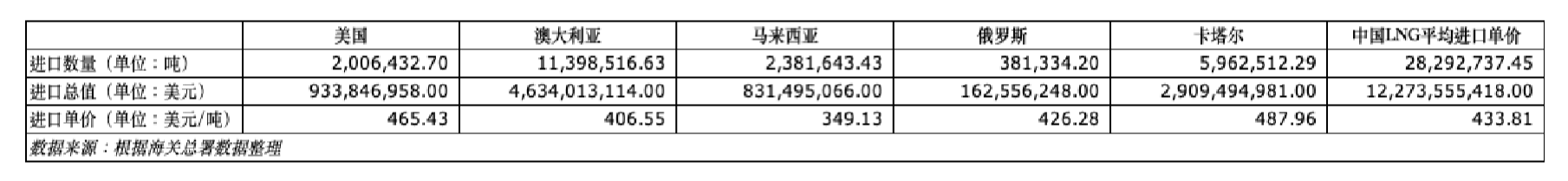

目前,中国正按照“管住中间、放开两头“的原则,加紧推进天然气价格市场化改革进程。2019年,中国政府采取了包括下调天然气基准门站价格并将各省区天然气门站价格移出目录,加强跨省管道、配气管网管输费价格监管,成立国家管网公司等一系列举措,以期不断提升天然气产业市场化程度。 在此大背景下,中美第一阶段经贸协议的达成,给中国LNG进口商从战略上多了一个选择。这将有利于中国LNG进口来源的进一步多元化,有利于加强中国市场上的气源竞争,对中国用气成本的降低、拉动天然气消费需求的增长起到一定的作用。 对于美国而言,2019年,美国LNG出口量升至全球第三位。2020年,随着卡梅伦(Cameron),自由港(Freeport)和厄尔巴岛(Elba)工厂的生产线陆续投产,美国LNG的出口能力预计将有较大增长。中石油经济技术研究院在其最新发布的《2019年国内外油气行业发展报告》预计,美国2020年将新增1980万吨/年的出口能力。美国能源信息局(EIA)的预计,2020年,美国LNG出口量将由2019年的50亿立方英尺/天攀升至65亿立方英尺/日,涨幅达到30%。 与此同时,暖冬天气持续抑制美国本土天然气消费需求,加之自2019年上半年起,美国天然气产量保持强劲势头,美国本土天然气库存高启,持续高于历史同期水平。在此背景下,中美第一阶段经贸协议的达成,给美国的天然气提供了一个可能的出口目的地,有利于提振美国本土LNG项目开发商和出口商的信心。 2月6日,中国国务院关税税则委员会发布公告称,自2020年2月14日13时01分起,2019年9月1日起已加征10%关税的商品,加征税率调整为5%;已加征5%关税的商品,加征税率调整为2.5%。此次调整对外界释放了积极的信号,虽然美产LNG未包含在内,但对市场参与者信心的增强将起到提振作用。中美第一阶段经贸协定中LNG贸易额是否有可能实现? 中美第一阶段经贸协议约定,在能源产品(包括LNG、原油、石化产品和煤炭)方面,中国将以2017年自美国进口91亿美元能源产品为基础,2020增加185亿美元的采购和进口额。这意味着,2020年,中国将从美国采购和进口价值276亿美元的能源产品。 对于这一目标的可行性,本文在此做了简单的测算。根据海关总署的统计数据,2017年,中国自美国进口LNG的货值约为6.37亿美元,约占当年中国自美国采购能源产品总价值的7%。若以此比例推算,2020年,中国自美国进口LNG的货值约为19.32亿美元。 进口单价则以最乐观的形式进行估算,即中国取消对美产LNG加征的关税。在未加征关税前的2017年,中国自美国进口LNG的年度平均单价为421.41美元/吨,而当年中国进口LNG的年度平均价格为387.19美元/吨,美产LNG的进口价格高出中国进口LNG年度平均价格8.84%。 2019年,中国进口LNG年度平均价格约为475.75美元/吨,按此单价和上述溢价比例推算,美产LNG进口价格约为517.81美元/吨。由此粗略推算,在目前达成的经贸协议下,中国2020年需从美国进口LNG的货量约为373.11万吨。 根据中石油经研院的预测,2020年,中国进口LNG数量为6767万吨。按此计算,2020年,中国自美国进口LNG的比重约为5.51%,高于2017年3.97%的比重。若考虑目前全球气价低迷的影响,这一假想比重或可能升至6%。 单从比例上看,中美之间LNG贸易的恢复与贸易额的达成是有可能实现的。但是,考虑到进口价格和世界其他LNG出口大国的竞争,中美之间LNG贸易的恢复仍将面临较大的阻碍。 对于中国而言,美产LNG的进口成本在加征关税前,就高于从其他国家进口LNG的成本。 基于海关总署的进口数据,本文统计了2017-2019年中国LNG月度平均进口单价以及主要LNG进口国月度平均进口单价。可以看出,在2018年9月开始加征关税之前,美产LNG的月度平均进口单价高于中国LNG月度平均进口单价,更是高于澳大利亚、马来西亚等这些在地缘方面占据先天优势的国家。图表2:2017-2019年中国主要进口国月度平均进口单价

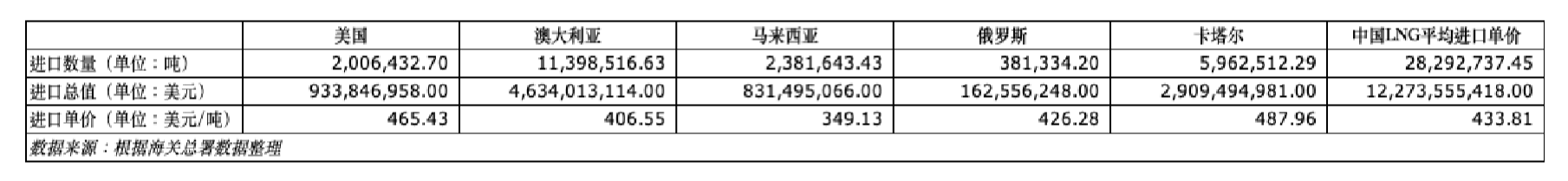

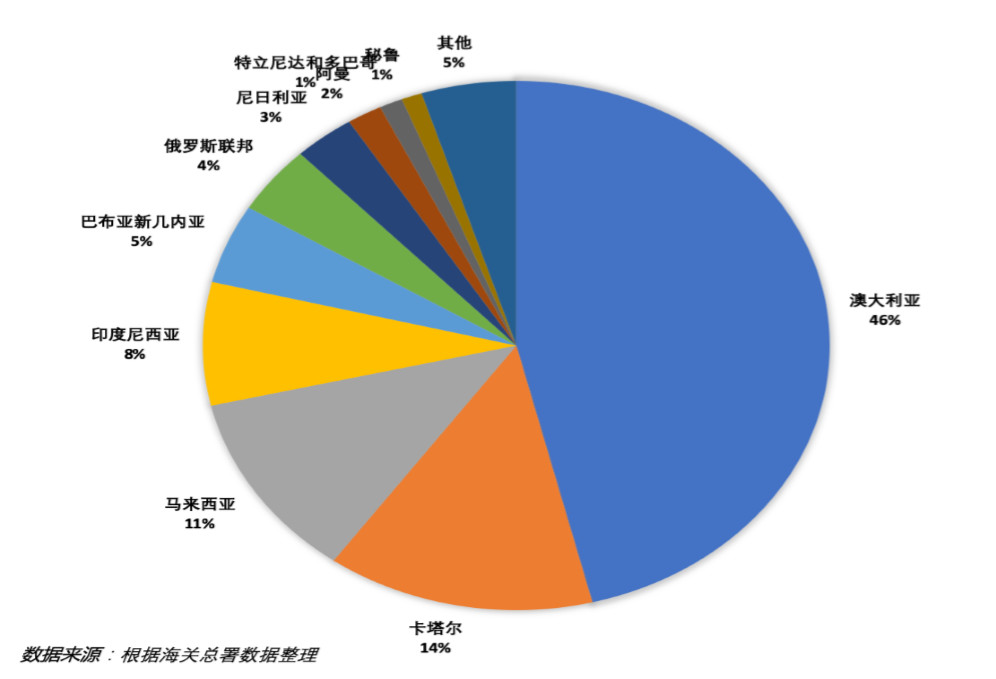

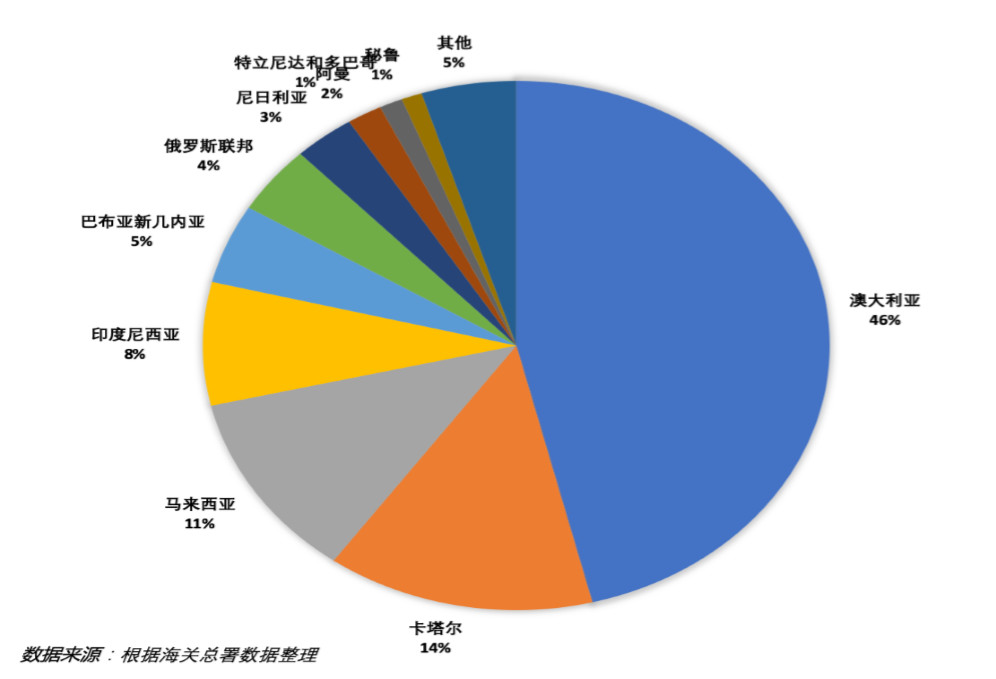

为更清晰的展示价格差异,以中美LNG贸易最活跃的2017年采暖季为例,采用2017年10月-2018年4月的数据进行计算。在下表中,可以看到,美产LNG的进口单价仅低于卡塔尔货源,分别高于澳大利亚和马来西亚货源14.48%和33.31%。即使与当时刚起步的俄产LNG相比,价格仍高出约9.18%。因此,可以说,即使没有加征关税的影响,对于中国而言,美产LNG的进口成本是偏高的。单从价格来看,美产LNG在中国市场上不具备较强的竞争实力。图表3:2017年10月-2018年4月中国LNG主要进口国平均进口单价LNG出口国竞争加剧将对美产LNG进入中国市场带来挑战 在亚洲市场上,日本和韩国对LNG的需求已呈现下降趋势,其他新兴经济体的需求虽然有所增长,但进口基数相对较小,因此,各主要LNG出口国在中国市场上的竞争将进一步加剧。在此背景下,美产LNG若想重新挤进中国市场,预期还将面临来自竞争对手较大的挑战。 澳大利亚已成为中国密切的LNG贸易伙伴国。对于中国而言,2019年,中国自澳大利亚进口的LNG的比重已由2018年的42%攀升至2019年的46.10%,且澳大利亚LNG进口价格较低,具备成本竞争优势。对澳大利亚来说,2019年首次成为全球最大LNG出口国,且产能仍在不断增加。2019年,澳大利亚出口到中国的LNG数量已占澳大利亚LNG出口总量的35.83%,澳大利亚的LNG出口项目,正在不断带动其国内经济的增长和就业的增加。在此互利共赢的背景下,预计2020年,澳大利亚第一大LNG进口国的地位仍将保持。 新兴LNG出口国俄罗斯的实力不容小觑。在亚马尔LNG项目取得成功后,俄罗斯正在加快北极地区LNG产能的建设。值得注意的是,就北极地区LNG项目,中俄两国之间正在加大合作力度。2019年,中海油和中石油各自收购由俄诺瓦泰克持有的北极LNG2公司10%的股权。而中国石化则是与俄诺瓦泰克和俄气银行签署了在中国境内设立天然气贸易合资公司的协议,该贸易合资公司将从诺瓦泰克的合同组合中购买LNG资源,并销售给中国市场的终端客户。 在成本方面,尽管在北极圈内建设LNG工厂的成本较高,但俄罗斯是世界上天然气生产成本最低的地区,加之利用北极航道,与亚太地区其他LNG项目相比,北极LNG产品具有很强的价格竞争力。未来,考虑到中俄两国合作的加强、地缘关系以及成本竞争优势,俄产LNG或将在中国LNG进口市场上占据更大的份额。 马来西亚正加速拥抱中国市场。根据中国海关总署的数据,2018年,中国自马来西亚进口的LNG约为516.27万吨,占当年中国LNG进口量的10.41%。2019年,中国自马来西亚进口的LNG升至689.23万吨,占比攀升至11.41%。同时,马来西亚进口LNG的成本较低,加之南海航线的天然优势,中国与马来西亚的LNG贸易往来将更加密切。根据最新消息,申能集团与马来西亚国家石油公司(Petronas)签署了一项新的LNG中长期购销协议,Petronas将为申能集团的上海五号沟LNG接收站提供货源,年供应量为150万吨/年,期限12年,第一批货物于2022年上半年交付。 根据路透社的最新消息,一些来自中国的贸易商表示,在关税实质性下调之前,他们将采取观望态度,中美LNG贸易的恢复仍将有较长的路要走。

www.chinalng.cc

返回列表