媒体中心

SHPGX导读:3月30日,液化石油气(LPG)期货在大连商品交易所正式上线交易。这是我国首次推出气体能源衍生品,新华社经济分析师江宇娟认为,这不仅能够更好地满足企业风险管理的需求,还有助于完善我国LPG市场定价机制,形成LPG“中国价格”。

2020年3月30日,液化石油气(LPG)期货在大连商品交易所正式上线交易,LPG期权合约也在期货合约上市的下一个交易日(即3月31日)挂牌交易。这是我国首次推出气体能源衍生品,分析认为,这不仅能够更好地满足企业风险管理的需求,还有助于完善我国LPG市场定价机制,形成LPG“中国价格”。

为保障LPG期货期权的顺利交易,大商所3月20日公布了《大连商品交易所液化石油气期货合约》及相关实施细则修正案和《大连商品交易所液化石油气期货期权合约》。

根据相关合约内容,LPG期货合约交易代码为PG,交易单位为20吨/手,最小变动价位是1元/吨,合约涨跌停板幅度为上一交易日结算价的4%,最低交易保证金为合约价值的5%。合约月份为1至12月,最后交易日和最后交割日分别为合约月份倒数第4个交易日和最后交易日后第3个交易日。

LPG期权分为看涨期权和看跌期权,交易单位为1手(20吨)LPG期货合约,最小变动价位为0.2元/吨,占标的期货最小变动价位的1/5,以提高期权报价精度。LPG期权涨跌停板幅度、交易月份与期货合约一致,行权价格覆盖期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。

LPG期货的基准交割地设为广东,交割区域包括了华南、华东和华北,均为我国主要的LPG产地和消费市场。根据大商所公告,海洋石油阳江实业有限公司、东莞市九丰能源有限公司、广州华凯石油燃气有限公司、江门市新江煤气有限公司、浙江物产化工集团有限公司、万华化学(烟台)石化有限公司为LPG期货指定交割厂库。

LPG主要来源于油气田开采分离和原油炼制副产品,是清洁环保、应用广泛的重要燃料和化工原料。作为燃料,LPG不依赖管网,具有使用简单灵活、易于储存运输的特点,广泛应用于民用和工商业,是城郊、农村和山区的重要气源,在城市,LPG是天然气的重要替代和补充,其用户主要是中小型餐饮企业和城中村用户。作为化工原料,LPG可替代石脑油,用于生产丙烯和其他汽油添加剂等化工产品,也可用于发泡剂、橡胶等领域,下游应用领域广泛。

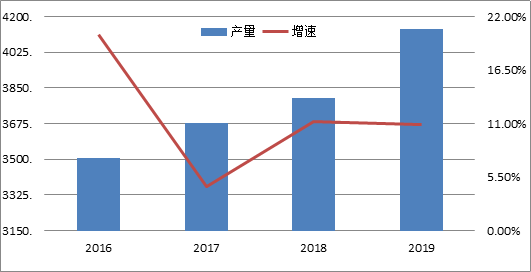

近年来,我国LPG市场稳步增长,我国已经成为世界主要LPG生产国和消费国。国家统计局数据显示,2019年,我国LPG产量达到4136万吨,同比增长10.9%。申万期货研究所数据显示,山东和广东是我国LPG的主要产地,两地产量占全国的40%以上,其次为辽宁、江苏、浙江等地。从炼厂产量分布来看,地方炼厂产能达到42%,三大石油央企占比为51%。

图表1:2016-2019年我国LPG产量(单位:万吨)

数据来源:国家统计局

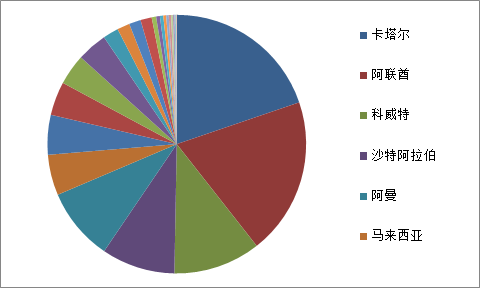

海关数据显示,2019年,我国包括液化丙烷和液化丁烷在内的LPG进口量为2046万吨,较前一年增长8.7%。其中,液化丙烷进口量同比增长10.7%至1490万吨,液化丁烷进口量同比增长3.7%至556万吨。我国进口的LPG主要来自中东地区,其中卡塔尔、阿联酋、科威特、沙特阿拉伯、阿曼是我国液化丙烷的前五大进口来源国,占我国液化丙烷进口量的69%。

图表2:2019年我国液化丙烷主要进口来源国

数据来源:海关总署

2019年,我国LPG表观消费量在6042万吨左右,较2018年增长8%以上,其中一半以上用于燃料消费。随着主营炼厂自用增加,同时大量PDH(丙烷脱氢)等化工项目上马投产,近年来,我国化工用LPG量也在逐年增长。

申万期货研究所数据显示,化工用途中,43%的LPG用于生产MTBE,30%为烷基化油,22%为丙烷脱氢,5%为其他冶炼等用途。在消费地区中,由于山东地炼以及深加工企业较为集中,山东是我国主要LPG生产地和消费地,且化工用料占比最高。华东以及华南消费紧随其后,主要用作燃烧用途,其中华南燃烧占比为最高。

我国LPG进口采购价格主要参考沙特阿拉伯国家石油公司的月度合同价格(CP)。目前我国约90%以上的进口货源来自以CP计价的生产商。业内人士指出,以CP为标杆,就意味着以一个固定值覆盖全月交易的价格;然而国内下游市场是随时变化的,这给企业的经营带来了敞口风险,不利于企业稳定经营。

LPG期货、期权上市,将形成有效反映我国LPG市场供需格局的价格,为我国LPG市场定价机制提供新的参考。尤其考虑到当前石化产品价格波动剧烈,LPG期货和期权同时上市将为国内企业提供全新的价格风险管理工具,同时还将有效帮助实体企业增加多元的采购渠道,适当降低企业采购成本。

值得一提的是,大商所在LPG期货上市首日即引入了做市商制度,并公布了12家LPG期货做市商和12家期权做市商名单。这些做市商不仅包括期货公司风险管理子公司和证券公司,还包括投资机构和产业企业。

据大商所相关负责人介绍,在期货品种上市首日即引入做市商在近月合约上报价,以及吸引产业企业成为做市商,是希望通过尽早引入做市商报价和更加丰富多元的做市主体,改善近月合约的价格连续性和合约间的价差合理性,促进期货近月合约连续活跃,进一步提高期货市场服务实体经济的能力。

本文来源:新华能源智囊

www.chinalng.cc