媒体中心

附言:温故知新,过往十年中国天然气行业经历过山车式的发展,高高低低起起伏伏,以一轮油改气和一轮煤改气为核心推动力,特拜读转载汪总的大作(来源:议气疯发)

上

我国天然气市场应用开发较晚,管输天然气和液化天然气各自的里程碑事件,西气东输和广东大鹏LNG接收站,完工投产都是2004年的事情。那一年中国的能源生产总量和消费总量双双逼近20亿吨标准煤,成了世界上第二大能源消费国和能源生产国。

甫一面世,中国天然气就是站在替代者、改良者的位置上。

毫无争议,天然气取代了人工煤气、液化石油气成为居民燃气的首选。但在其他应用领域:发电、工业燃料和交通能源,天然气的进入遇上了很多阻碍。

能源禀赋及供给安全:“富煤贫油少气”决定了我们应该大力发展煤炭的清洁利用,“油改气”能抑制我们不断攀升的石油进口依存度,比“煤改气”更适合中国国情也更具战略安全考量。 能源结构及层级迭代:我国能源消费结构不合理的主因是煤炭占比过高,与发达国家相比,我们的能源消费结构中石油占比甚至还是偏低的,“煤改气”比“油改气”更符合能源层级迭代大势。

仅从市场推广的角度看,“油改气”显然比“煤改气”更容易被用户接受,价格空间也更具吸引力,但“油改气”的生态依赖性(LNG生产-车辆生产-加气站建设)决定了这样的系统工程,只能等待产业实力、资金实力、人员实力都足够的企业来启动“最初一击”。

2010年,中国成为世界第一能源消费大国。从那时开始至今的10年,正好被2015年分成了两个阶段。两个阶段里,“油改气”和“煤改气”各领风骚三五年。

比政策对比更值得让人深思的,是两场“运动”的受挫原因。

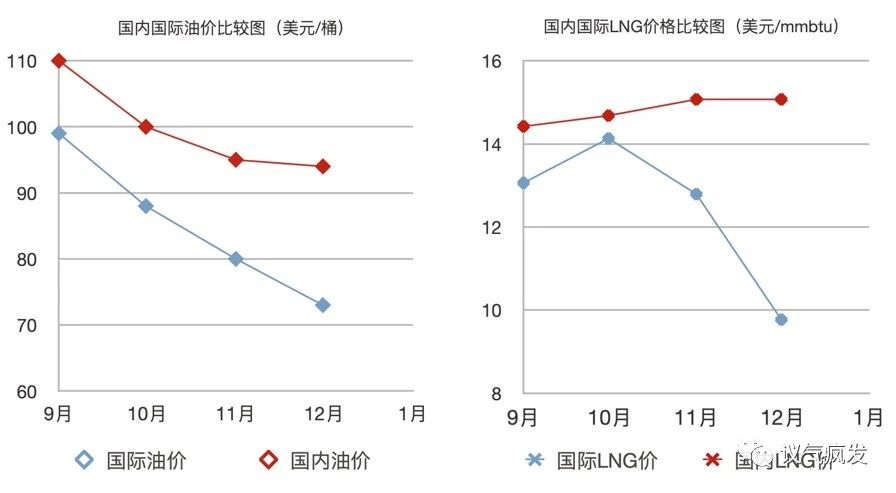

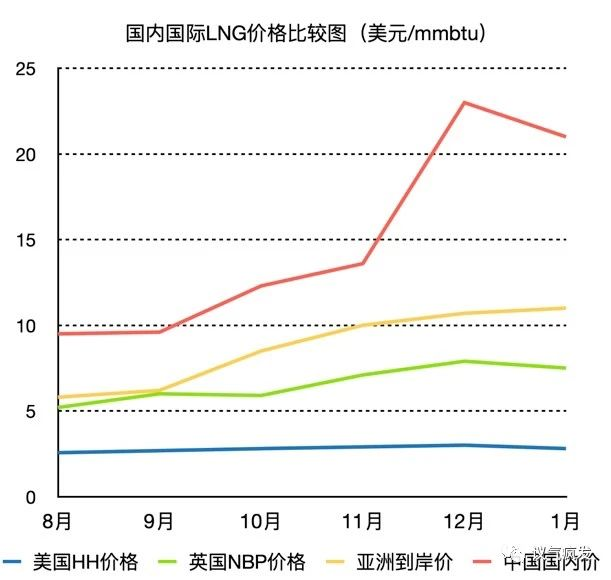

下面两组图,第一组是2014年年底的国内外油、气价格走势图,而2014年是“油改气”发展由盛转衰的转折之年,第二组则是2017年年底的国际国内天然气(LNG)价格走势图,那一年的气荒,相信每一个从业者都会记忆犹新。

此后的事情多少有些喜剧色彩:国内气价逆势上涨后没多久的2015年11月,非居民天然气就下调了。以陕西省门站价为例,2015年从并轨后每立方米2.04元下降到1.34元,比2014年涨价前的1.6元还要便宜。然而“油改气”却是一蹶不振,直到2017年才恢复生气。

2014年的很多事,油气行业反腐、国际油价下跌,客观上都影响了“油改气”的发展进程;而这一轮踩着点的价格调整,则是让“油改气”从高歌猛进溃败到偃旗息鼓的最后一击。

二、剖析成果找产业密码

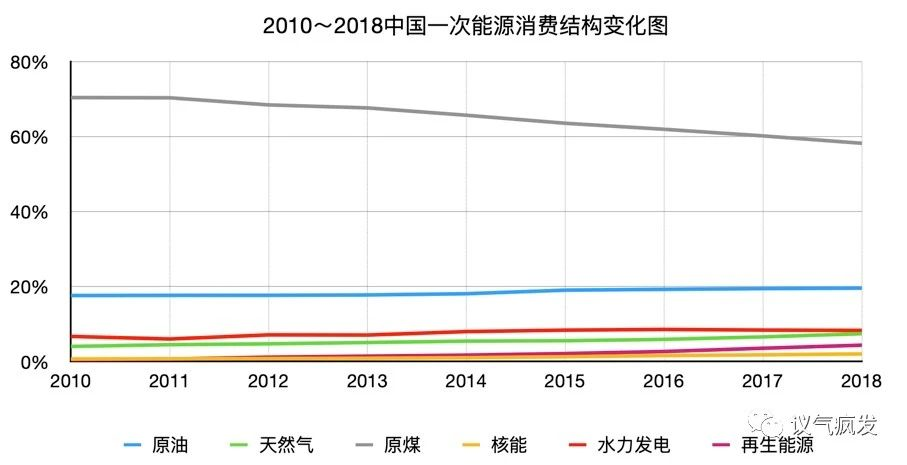

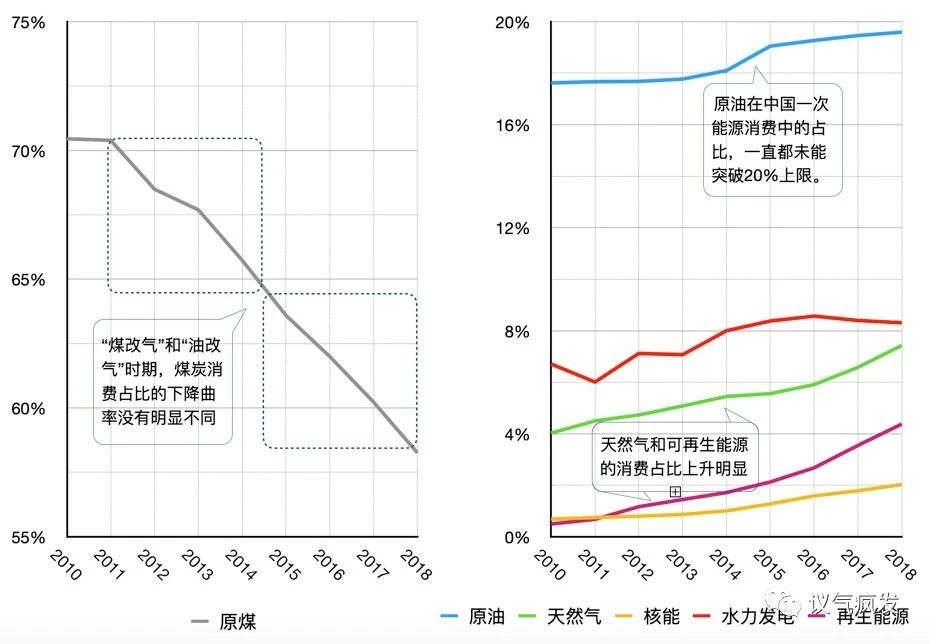

由于煤的占比太高,有必要把煤和其他能源分成两张趋势图:(竖轴均为一次能源消费占比)

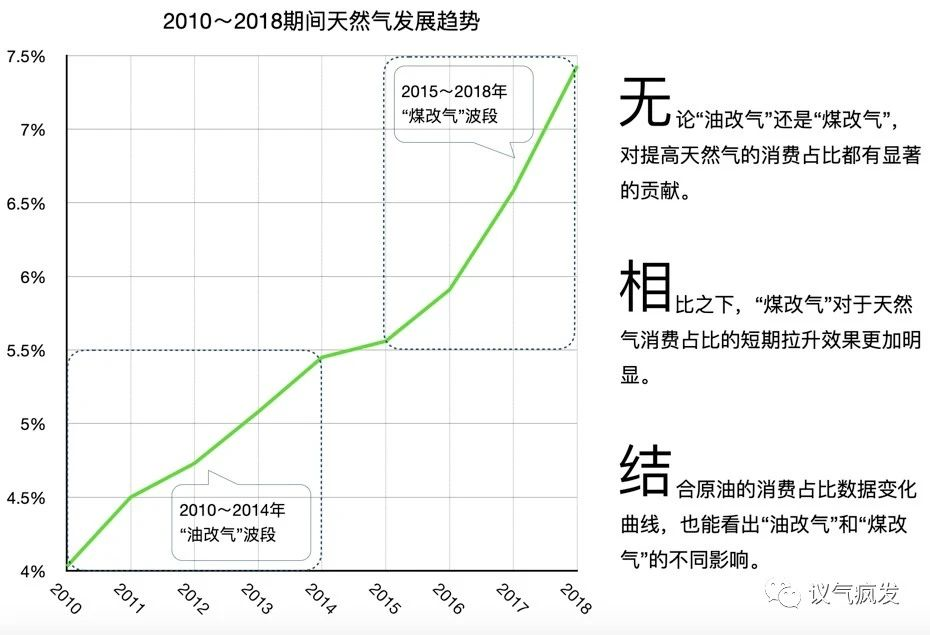

有必要继续把天然气的发展趋势单列出来:(竖轴为天然气在一次能源消费中的占比)

通过对以上图表的解读,宏观成果非常明显:从2010年到2018年,煤炭在一次能源消费中的占比从70.45%降到了58.25%,天然气的占比则从4.03%上升到了7.43%。

接下来我们分别看看“油改气”和“煤改气”各自在所进入行业的影响力和竞争力,这有助于我们判断“油改气”以及“煤改气”是否可持续,其短期成果能巩固扩大还是会日渐式微。

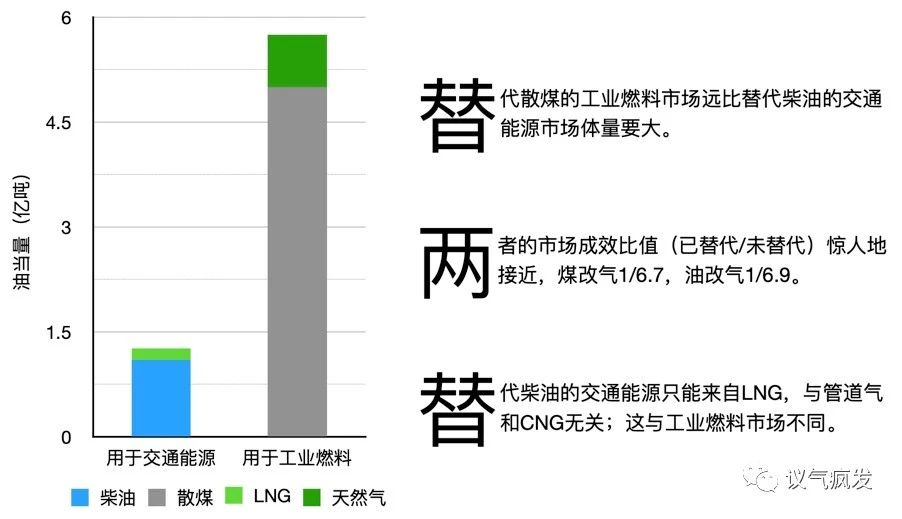

宏观数据的比较不妨粗略一些,下图比较的是以下四个数据:

2017年中国柴油表观消费量1.67亿吨,约65%用于交通运输行业(智研咨询《2018-2024年中国成品油行业深度调研及投资前景预测报告》),把LNG交通能源消耗200亿方转化为油当量(按照1255方=1吨油当量)与用于交通能源的柴油做个对比。

“煤改气”针对替代的是每年消耗量7.5亿吨左右的散煤(《中国散煤治理调研报告(2017)》预计全国散煤消费量应在7.5亿吨左右),把7.5吨散煤(按照1吨油当量=1.5吨煤)和已替代散煤用作工业燃料的934亿方天然气也都折合成油当量做个对比。

“油改气”较有成效的区域有两类,一类代表“供”,如新疆、陕西、内蒙这些天然气资源大省,另一类代表“需”,像山东、河北这些过境物流量巨大的省份。市场成效“供”“需”两旺,上百个内地液化工厂和两千多座LNG加气站、二十多万辆LNG重卡一起,构成了一个闭环运行、野蛮生长的“油改气”产业。

分析数据能看出更多背后的讯息,譬如反映“油改气”成果的下表:(2017年数据,陕西例外)

缺乏财政扶持政策;牵头协调部门不明确,产业发展受影响;

天然气门站价比较贵,且油气差价也不稳定。

不能说全无道理,但却经不起细究。首先“油改气”显然不是政策驱动类型的产业,至于价格,四川的门站价高过陕西却远低于山东,因油气差价不稳定而影响产业发展的隐忧也低于山东。(山东集聚了大量的地炼企业)

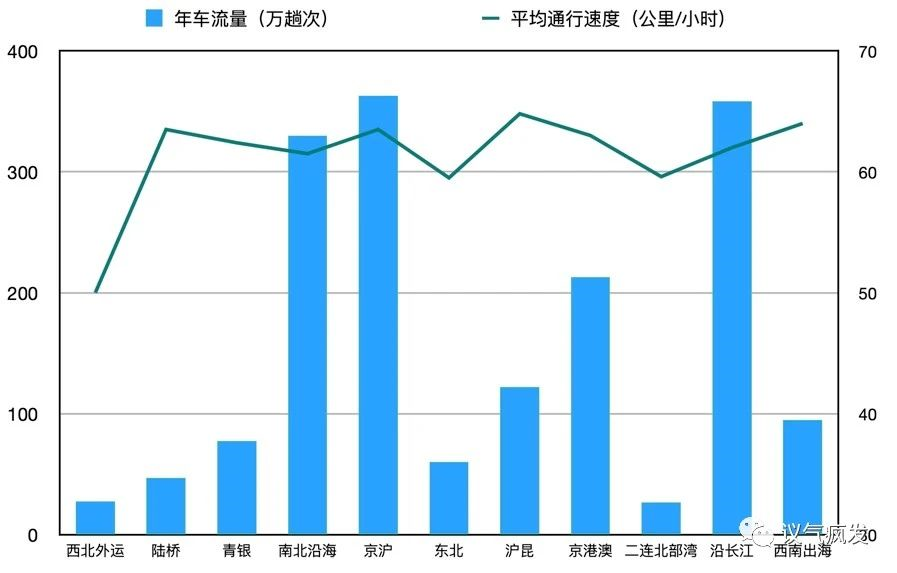

LNG交通能源应用的主力是长途货运,尤其是这些物流大通道;货运物流最繁忙的山东、河北成了LNG重卡发展最迅猛的地区,并不奇怪。

“需”层面的差异发现了以后,继续深挖四川LNG交通能源发展缓慢的原因,“供”的因素也浮出了水面。

与四川直接相关的两条物流大通道中,西南出海物流大通道北起西安、宝鸡,经成渝地区,至云南沿边和广西沿海地区,强化关中、成渝、滇中、北部湾等地区间的货运联系,并进一步连接沟通南亚、东南亚地区。在这条线路上,云南、贵州、广西尚无能力形成完整的LNG交通能源支撑体系(LNG产出储运、加气站建设)。

无独有偶,东起上海,西至成都的沿长江物流大通道,虽然物流量雄踞全国第二,但沿途各省市(重庆、湖北、湖南、安徽、江西)的天然气产业都不发达,打造LNG交通能源支撑体系同样有待时日。

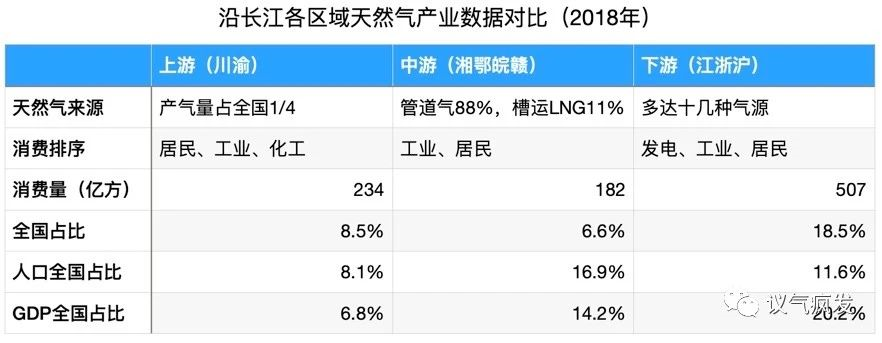

看看“需”的条件最成熟地区,沿长江各区域。

再看“供”。随着新增天然气长输管道包括西气东输三线、新粤浙、川气东送二线,以及各省内干支线管道纷纷建成投产后,长江中游地区的管输天然气市场定会焕然一新,那么自立门庭的LNG交通能源呢?

山东、河北在天然气需求快速增长的前期,LNG交通能源一枝独秀起到了只手擎天的作用,那段时间产业链上受益最大的是陕西、内蒙的资源方以及服务方。LNG交通能源应用如果在沿长江物流大通道形成突破,情形与当年的山东、河北呼应陕西、内蒙非常类似。

这样看来,交通运输部的长江干线LNG码头布局方案可谓得其时矣。

“油改气”的解题思路,并不适合用来寻找“煤改气”的产业发展密码。为什么?

项目多而杂,项目与项目之间没有接力呼应关系。

气源多而杂,无论管道气还是LNG全都妍蚩不拒。

两个特点决定了:工业燃料应用对于天然气供给支撑体系的依赖性并不强(虽然对价格更敏感);这也解释了为什么“煤改气”较成功区域都属同一种类型。

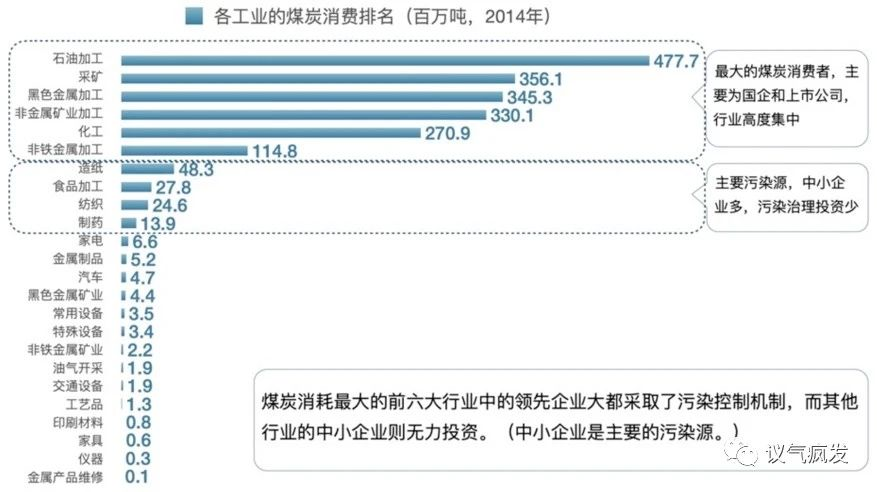

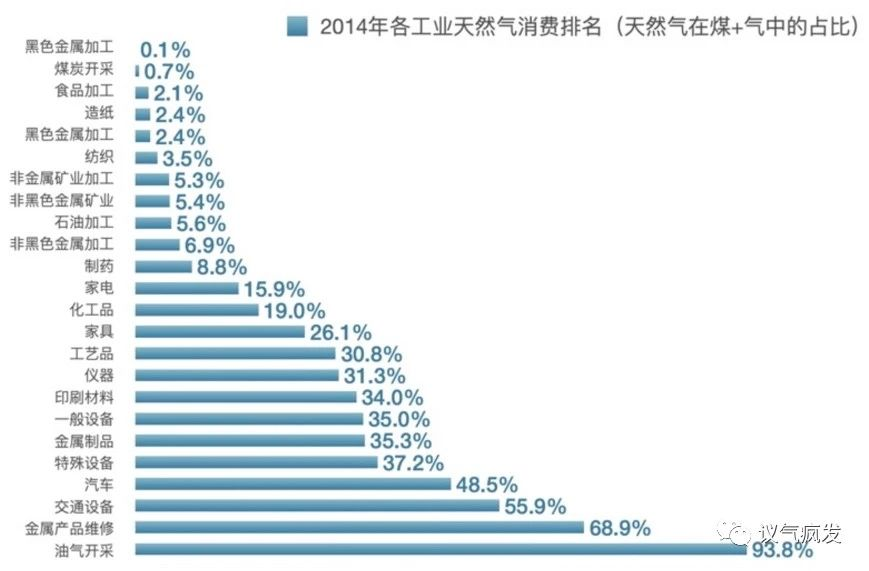

下表则反映了2014年各工业已经完成的气代煤情况:

需要说明一点:本文只为探究和阐述“煤改气”的产业发展规律,因此没有花更多精力梳理近两年的数据,直接采用了2016年的表格。采样纺织业和食品制造业来分析比较2014年数据(来自“中国数据年鉴2016”)和2017年的数据(来自“中国数据年鉴2019”),可以看出2015年以后的这轮“煤改气”运动,很多工业行业的天然气利用取得了卓有成效的成果,但工业燃料的散煤替代仍然存在巨大的市场空间。(宏观看:2017年全国散煤消减6500万吨,2018年全国散煤消减6100万吨。)

对能源替代的价格敏感度,实际上也对天然气资源的“供”提出了要求。拿这一点与交通能源市场作比较,结论也很有趣:对价格敏感度更低的交通能源市场,更在乎供给的保证和稳定,而看上去对资源要求比较孤立的工业燃料市场,恰恰对价格的敏感度很高。

综上,各工业的煤炭消费量、各工业气代煤的成果与现状、各工业对能源替代的价格敏感度这三组数据,精准定位了我们苦心寻找的天然气工业燃料应用的产业密码。

这张“拍脑袋打分”的表格,传递的信息却是准确的。长江中游四省有很大机会引领新一轮天然气产业发展,不仅仅是在“油改气”领域,同样也会惠及眼下正进退维谷的“煤改气”。

三、总结

中国天然气行业过往十年的发展,“油改气”和“煤改气”分别代表了两轮高峰。本文尝试从顶层设计和市场表现这两个不同的维度,寻找两场运动盛衰经历背后的深层原因,进而总结出天然气进入交通能源和工业燃料两个领域的规划逻辑和商业规律。

当然,产业密码的寻求过程,一定也是对产业未来发展的最好推演。

来源:议气疯发

www.chinalng.cc